Una fortuna anónima comprando hasta el 30% de todos los dogecoins del planeta. Hay personas calentando su hogar mediante criptominería. El bitcóin a punto de salir a bolsa, mientras alcanza su cifra más alta. Apple está trabajando en su propia criptodivisa y los pools rechazando nuevos miembros. ¿De qué estamos hablando?

¿Qué es toda esta jerga extraña y qué relación guarda con el dinero de verdad, ese que tenemos en nuestras carteras en forma de monedas y billetes? ¿Y por qué unos bancos están censurando las criptomonedas mientras otros están fundando las suyas propias? Que no cunda el pánico. A continuación vamos a resolver una por una todas estas cuestiones.

QUÉ SON LAS CRIPTODIVISAS O CRIPTOMONEDAS

Partamos de un punto base: el dinero no existe. Existen objetos físicos con un valor simbólico asociado a partir de un sistema de valoración, en constante fluctuación y reasignación. Se entiende, por tanto, que sumando estos objetos obtenemos riqueza. Pero, ¿y si erradicamos el concepto de dinero físico? ¿Y si hacemos desaparecer el objeto como tal?

Las criptomonedas son dinero virtual basado en un principio de descentralización mediante tecnología blockchain. Existen más de 6000 de estas divisas digitales frente a los 180 tipos de monedas circulantes. Algunas son de curso legal, validadas por consorcios reguladores como Alastria; otras solo se usan para transacciones privadas y específicas. Algunas son más volátiles, otras son más estables.

¿CÓMO OPERAN LAS CRIPTOMONEDAS?

Las criptomonedas, por tanto, no difieren tanto del dinero ‘real’ y, a la postre, operan igual que el dinero tradicional: con ellas podemos comprar bienes y servicios o simplemente invertir en ellas como activos.

What are cryptocurrencies? https://t.co/ggONlLkA2r pic.twitter.com/yYpj3Jf37E

— IMF (@IMFNews) August 23, 2020

Es por ello que a veces se les llama erróneamente token, ya que carecen de valor de curso legal. Pero no deben confundirse: el token solo sería el aviso del intercambio, una forma de registro en el libro contable —y emitido por una entidad privada—, sin red blockchain propia; mientras que las criptomonedas poseen su propio sistema monetario. Y es por ello que las stablecoins también se denominan tokens, ya que su valor es fijo, valen siempre lo mismo y son una buena herramienta para registrar una transacción.

Volvamos a las criptomonedas. ¿Por qué este dinero no se materializa en monedas y billetes, por qué no hay una numismática asociada al término? Porque no hace falta. Ningún gobierno las respalda; no existe un Banco Central Europeo controlando la oferta monetaria. Tampoco existen intermediarios, redes de bancos que balancean los valores. Y esta es la razón de su volatilidad: a cambio, pueden crecer desmesuradamente, tanto en riesgo como en valor. Y siempre es interesante que crezcan en valor.

Si bien algunas entidades bancarias ya aceptan operar con estas criptomonedas, es el usuario quien tiene el control último de su cartera (o wallet). Cuando el usuario A quiere enviar dinero al usuario B, la transacción se interpreta como un ‘bloque’ dentro de una gran cadena. Dicho cambio se informa a todas y cada una de las partes o eslabones de la red.

¿Todos los usuarios son banqueros? Más o menos. Seguimos: la transacción se aprueba o no por el conjunto de la red. Y, si se aprueba por un conjunto de nodos, el bloque pasa a añadirse a una larga cadena, que no es sino un registro visible y transparente de cada movimiento y transacción. Finalmente, el usuario B recibe el dinero de A. Es decir, si compras o vendes 10 bitcóins, el movimiento se refleja de forma pública, solo que nadie sabe quién está tras este movimiento, ya que esa persona no es sino una cartera digital en forma de una larga secuencia de letras y números.

¿QUÉ ES EL MINADO DE BLOQUES?

Ahora fijémonos en un detalle anterior: el proceso de transacción. Realizarlo tiene un precio; es una ocupación retribuida. En una red P2P, cada vez que hay un aviso de nueva transacción, los usuarios compiten para crear ese bloque. Los usuarios que minan bloques son una suerte de comisarios que reciben bitcóins a cambio de este servicio. ¿Por qué? Porque todo este proceso requiere un alto coste, un potente procesamiento de cálculo que consume mucha electricidad.

Es fiable, aunque no infalible. Cada bloque se sincroniza dentro de la cadena y las transacciones son irreversibles; no hay fraudes ni desvíos de dinero derivados de una comprobación tramposa.

El minado suele dividirse en dos tipos de plataforma: minería con CPU (orientada a principiantes, ya que puede realizarse usando un simple ordenador) y de GPU, orientada a personas con mayor capital, ya que un rig de minería parte de un coste en torno a los 3000 € y puede dispararse hasta varios millones de euros, dependiendo de la cantidad de módulos GPU (tarjetas gráficas, principalmente) que estés dispuesto a pagar.

Este segundo es, por motivos obvios, el más beneficioso. Ah, y para minar también se requiere de un software, ya sea en la nube a través de Genesis Mining y Hashing24 o desde tu ordenador mediante BFGMiner, Bitcoin Miner o CGMiner.

¿QUÉ ES UNA MINING POOL Y PARA QUÉ SIRVE?

Para sortear parte de este coste o, al menos, hacerlo rentable en términos de éxito-recompensa, se han creado los mining pools. ¿Otro concepto? Bueno, es sencillo: las mining pools (piscinas de minado) son clubes o agrupaciones de mineros, similares a una cooperativa. Redes compartidas cuyo fin es doble: aumentar el poder de procesamiento basándose en el modelo de computación distribuida y aumentar el beneficio reduciendo el gasto.

Porque a cada euro ganado sumando una criptomoneda a tu cartera virtual hay que restarle el gasto eléctrico y el tiempo de esta gestión. Algunas de las plataformas de mining pool más famosas son la china AntPool —mina aproximadamente el 15% del mercado global del bitcóin—, DiscusFish, ViaBTC, BTCC y BW Pool. Entre todas minan aproximadamente el 50% del cómputo total. A cambio, consumen el 0,20% del gasto en electricidad del planeta.

La mayoría de estas comunidades son ‘públicas’. No hay privilegios de admisión; todo el mundo puede entrar. Sin embargo, también existen comunidades de pool privado, como Bitfury, a una tarifa del 0%, o Slush Pool, que solo acepta socios con cierto ‘capital’ en forma de potente hardware.

Y es aquí donde entran en juego las ICO (Initial Coin Offering u oferta inicial de moneda), tecnologías de financiación que ofrecen los citados tokens en vez de acciones. Es decir, sirven para financiar y facultar el despliegue una nueva criptomoneda de valor más bajo. Pensemos en el siguiente ejemplo: es muy difícil y caro hacerse con un bitcóin, pero es mucho más accesible ‘desfragmentar’ el valor de ese bitcóin. Bajo esta premisa se han inventado los litecoins (LTC) o el bitcoin cash (BCH).

Pensemos en una jerarquía que llamaremos bronze-coin (100 valdrían 1 bitcóin), silver-coin (50 valdrían 1 bitcóin) y gold-coin (10 valdrían 1 bitcóin, por ejemplo), que permitiría a más interesados participar en el mercado de las criptodivisas —también es más fácil fiar con valores hipotéticos más bajos—. A cambio, quienes financian obtienen cierto retorno, claro, aunque sigue existiendo un gran riesgo.

¿CÓMO SE COMPRA O INVIERTE EN CRIPTOMONEDAS?

Adquirir bitcóins es tan sencillo como comprarlos mediante tarjeta. Sí, suena irónico: usar dinero ‘real’ para hacerse con este nuevo dinero. Las principales webs para ello son:

- Binance, con una comisión variable.

- Coinbase, con una comisión del 3,5%.

- Kraken, con una comisión variable.

- Bitstamp, con una comisión variable según volumen.

- LocalBitcoins, que permite comprar directamente a carteras ajenas mediante P2P (de persona a persona), sin comisión.

Una vez adquirida una cartera es vital mantener las claves privadas a través de servicios como Coinomi, Mycelium o Electrum. En cuanto a su estabilidad, no existen entidades reguladoras y su tratamiento fiscal genera cierta confusión: solo si has vendido y generado beneficio está sujeto a declaración (casilla 389) y a IRPF.

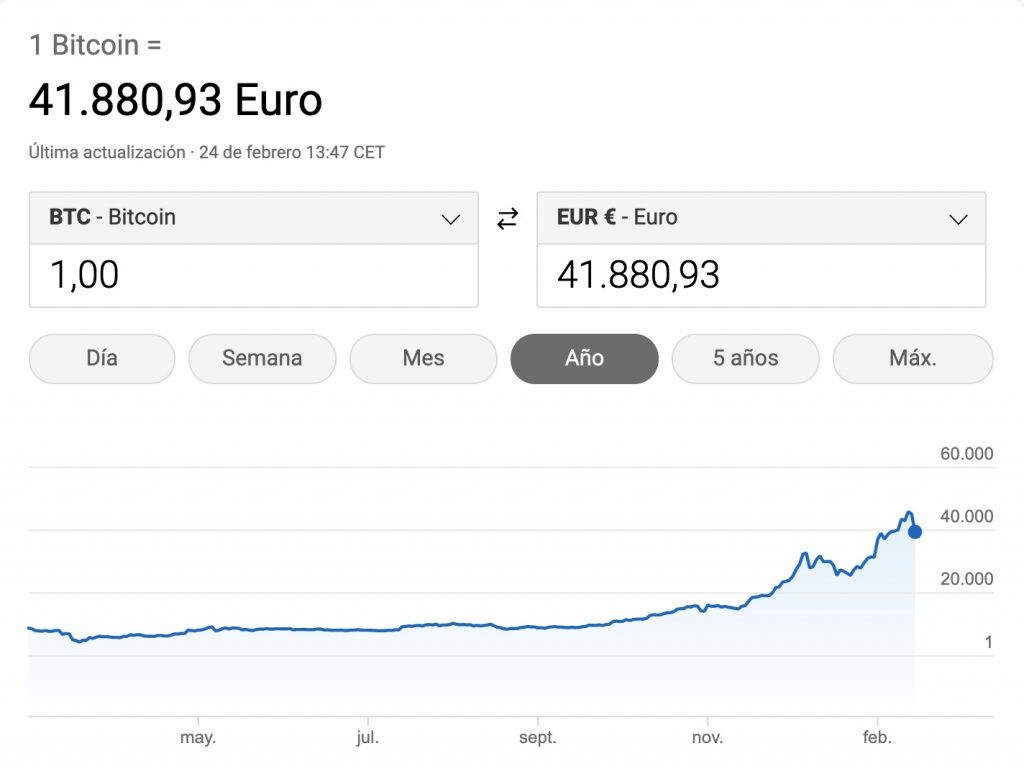

El primer bitcóin se emitió en enero de 2009, no comenzó a subir hasta 2013 y, salvo caídas agresivas, no ha dejado de crecer y crecer hasta los casi 42 000 euros actuales. Sin embargo, el número de bitcóins es limitado; tarde o temprano tocará techo y las grandes carteras seguirán apostando por otras criptomonedas en alza (con Ethereum como eterno segundón).

Por su parte, invertir es mucho más que adquirir y apalancar. La volatilidad de este mercado invita a tradear y canjear para transformar estos valores intangibles en algo real de lo cual beneficiarse. Sin embargo, su valor parece crecer de manera segura y estable, como el oro almacenado en una cámara acorazada, con la salvedad de enfrentarnos a un activo menos estable a largo plazo.

En Nobbot | Dogecoin: el éxito que desenmascara la posible burbuja de las criptomonedas